2024-06-30

中国整木网

网络

6889

1月以来,多家上市公司陆续发布2023年业绩预告。

前几天,大材研究梳理了一批公司的业绩情况,普遍给出了归母净利润增长或者扭亏为盈的数据,其中部分大厂甚至实现了营收的同比增长,无疑颇为难得。

这两天,又有数家上市公司发布业绩预告,情况较为复杂,盈利与亏损情况并存,业绩分化明显,净利润亏损或下滑的情况增加了不少。

其中部分公司,不仅是净利润处于亏损或下滑形势,而且营收也出现了两位数的下降,形势自然更为不利。也有大厂在归母净利润方面表现较好,成功扭亏为盈。

此次,大材研究主要梳理了德尔未来、梦天家居、美克家居、惠达卫浴、惠达卫浴、帝欧家居、亚振家居、爱丽家居、兔宝宝、红星美凯龙、尚品宅配等公司2023年的业绩预告。

用一句形容颇为妥当,月儿弯弯照九州,几家欢乐几家愁。

德尔未来:预计2023年实现扭亏为盈。

德尔未来科技控股集团股份有限公司2023年度业绩预告显示,2023年里,归属于上市公司股东的净利润预计2400万元–3600万元,实现盈利。上年同期为亏损1921.35万元

业绩实现扭亏为盈,主要原因包括:不断加强内部费控管理,持续推进的一系列降本增效管理举措已见成效,全年期间费用较2022年减少约2000万元。

同时,德尔进一步完善内部风控体系建设,开展精益化供应链管理工作,全年信用减值损失及资产减值损失较2022年减少约2900万元。

此外,公司非经常性损益预计对归属于上市公司股东的净利润的影响金额约为3600万元,主要系政府补助以及理财收益等所致。

据大材研究查询,德尔未来以木地板、定制家居、密度板为主业,核心品牌包括德尔、百得胜;同时涉及石墨烯制备设备的研发、生产和销售,以及石墨烯等新材料相关产品的应用推广。

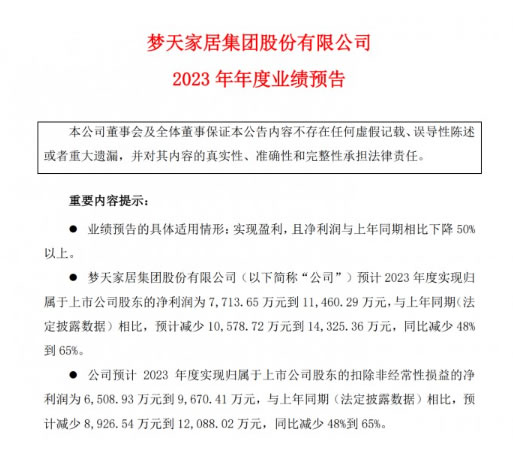

梦天家居:预计2023年归母净利润超7713.65万元。

据梦天家居集团股份有限公司2023年度业绩预告显示,预计归属于上市公司股东的净利润为7713.65万元到1.146亿元。

业绩变动原因在于几方面,市场环境冲击下,为维持市场份额,调整产品结构,致使综合毛利率有所下降。加大营销力度,投放自媒体广告等,导致营销费用大幅增加。

此外,对深圳恒大材料设备有限公司应收账款单项计提坏账准备约2222.95 万元,导致净利润与去年相比有所下降。最终计提坏账准备金额需经会计师事务所审计后确定。

据大材研究的了解,2023年里,梦天家居加快了木作战略的实施,一方面,继续做强木门领域的竞争优势,扩大木门市场份额;另一方面,以门墙柜一体化为主导,全面推广整体木作解决方案。

美克家居:预计2023年归母净利润-4.05亿元到-2.7亿元。

美克国际家居用品股份有限公司2023年度业绩预告显示,预计归属于母公司所有者的净利润为-4.05亿元到-2.7亿元。上年同期,归属于母公司所有者的净利润约为-2.97亿元。

业绩变动原因在于,受市场环境影响,公司通过落实品牌焕新战略,全面深化全案设计能力、全力展开精准营销,营业收入较2022年保持稳定。

但产品毛利率有所下降。海外业务受地缘政治的影响,营业成本同比上升。多种原因综合,导致2023年综合毛利率下降,进而影响盈利水平。

据公告,2024年,美克家居将继续聚焦核心品牌和增长业务,进行业务模式创新和结构调整,全力促成营业收入增长。持续推进降本增效,通过成本挖潜、组织瘦身、资产减重、渠道优化等工作,实现业绩扭亏为盈和逆势增长。

据大材研究的查询,美克家居以实木成品家具、沙发、家居饰品、睡眠用品、定制柜类等为主,旗下拥有多个品牌,包括美克美家、A.R.T.经典、A.R.T.西区、A.R.T.都市、A.R.T.空间、英伦经典品牌J&R、时尚潮牌yvvy等。

惠达卫浴:预计2023年归母净利润出现亏损。

惠达卫浴股份有限公司2023年度业绩预告显示,预计归属于上市公司股东的净利润为-21,600万元到-17,300万元,与2022年相比,将出现亏损。上年同期归属于上市公司股东的净利润约为1.28亿元。

业绩变动原因在于,受国内房地产行业的影响,与公司存在合作关系的部分战略地产客户资金出现流动性压力。管理层对相关地产客户截至2023年12月31日的应收款项进行可回收性分析评估,对减值迹象明显的客户按会计准则规定计提信用减值损失。

惠达卫浴以智能马桶、浴室柜、恒温花洒、龙头、马桶、瓷砖等作为主业。

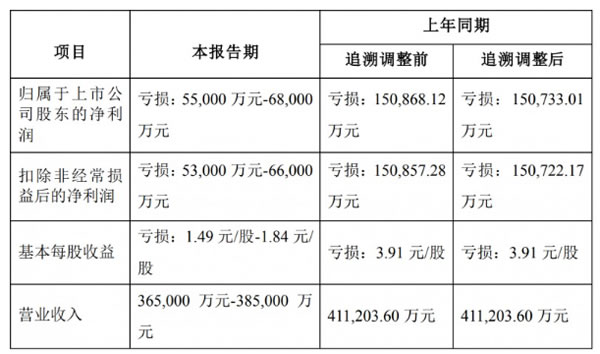

帝欧家居:预计2023年净利润为亏损5.5亿元—6.8亿元。

据帝欧家居集团股份有限公司2023年度业绩预告,预计归属于上市公司股东的净利润为亏损5.5亿元—6.8亿元,上年同期调整后亏损约15.07亿元。

营业收入方面,预计2023年实现36.5亿元—38.5亿元,2022年调整后约为41.12亿元。

归属于上市公司股东的净利润较上年同期亏损大幅减少,主要在于当期经营向好、经营质量提升所致。

归属于上市公司股东的净利润仍亏损的主要原因在于,根据相关会计政策计提减值所致。

在公告里,帝欧家居扼要介绍了2023年的经营部署,其中提到,以“大幅提升经销零售市场销售规模和优选开发商工程业务”为指导,不断优化客户结构,严控风险,保障经营质量。

有一个业绩指标相当不错,就是经销商渠道业务增长,该渠道的销售占比已升到60%。

同时,帝欧续推出全新品类产品,完善核心高端品类产品矩阵、满足不同群体的消费需求,做强差异化、具有文化内涵的品牌IP,进一步巩固中高端市场。

降本增效也是主题,精细化管理、技术工艺升级改造、优化购供应商体系等,实现了费用下降,促成产品毛利率同比显著上升。

各季度经营性活动产生的现金流量净额持续为正,风险管控有效。

据大材研究查询,帝欧家居以卫生洁具、建筑陶瓷为主业,旗下品牌包括帝王洁具、欧神诺陶瓷。2023上半年,瓷砖业务收入14.49亿元,同比下滑9.79%;卫浴业务收入2.71亿元,同比下滑17.11%。

亚振家居:预计2023归母净利润为-1.4亿元到-1.2亿元。

据亚振家居股份有限公司2023年度业绩预亏公告,预计归属于上市公司股东的净利润为-1.4亿元到-1.2亿元。而上年同期归属于母公司所有者的净利润为-8954.96万元。

也就意味着,亚振家居归母净利润至少亏损两年。

其公告里提到的业绩预亏主要原因在于,受房地产市场景气度下行、消费信心恢复缓慢及公司终端渠道减少等影响,营业收入下降16%左右;而营业成本降幅小于收入降幅,总体毛利率较同期下降。

此外,在市场调研、设计研发、门店升级等方面持续投入,短期未取得有效产出,各项费用率仍处于较高水平。

部分应收款项和存货因账龄、库龄增加,减值准备增加;因母公司和主要子公司连续亏损,部分递延所得税资产不再予以确认。

亚振家居的主营业务包括中高端海派经典及海派现代家具产品,旗下经营“亚振·A-Zenith”、“亚振·AZ”两大品牌活动家具、“亚振定制”全屋定制家居解决方案、AZHOME家居配套及周边产品

爱丽家居:扭亏为盈,预计2023年归母净利润超6900万元。

据爱丽家居科技股份有限公司2023年度业绩预盈公告显示,预计归属于上市公司股东的净利润为6900万元到7900万元。上期归属于母公司所有者的净利润为-3563.88万元。

亏损局面扭转,公告里提到的原因包括:业务量增加,主营业务收入实现较大增长。美元兑人民币汇率上升,原材料平均采购价格处于较低位,综合毛利率上升。

此外,研发大楼和宿舍楼建成投入使用,计提折旧导致费用和房产税增加,影响利润水平。子公司 American Flooring LLC 筹建期间,费用支出增加;运营初期,产能利用率较低,影响利润水平。

爱丽家居主营PVC塑料地板,具体包括悬浮地板、锁扣地板及普通地板等,主打北美等市场。

兔宝宝:预计2023年归母净利润超6.1亿元。

据德华兔宝宝装饰新材股份有限公司的业绩预告显示,预计2023年归属于上市公司股东的净利润6.1亿元—7.1亿元,同比增长36.96%-59.41%。上年同期盈利约4.45亿元。

业绩变动原因在于,装饰材料业务采取分公司运营模式,持续推动多渠道销售策略。定制家居零售业务以华东区域为主,发力拓展重点市场。全年装饰材料业务和全屋定制业务收入较去年同期均有一定增长。

再者,不断加强企业内部管控,降低企业运营成本,使得年内各项费用较2022年同期均有减少。

还有一大原因在于,2022年同期控股子公司青岛裕丰汉唐公司业绩不达预期,计提商誉减值准备1.18亿元。到2023年里,资产减值损失同比减少。

兔宝宝的主营业务包括:装饰材料、柜类、地板、木门等,其中,装饰材料占主要份额,2023上半年,该产品占营收超七成。

尚品宅配:预计2023年净利润同比增长25.28%-62%。

尚品宅配发布2023年度业绩预告显示,预计归属于上市公司股东的净利润盈利5800万元–7500万元,比上年同期增长25.28%-62.00%。上年同期盈利4629.72万元。

对于业绩变动的原因,尚品宅配称,2023年聚焦定制+配套业务,持续推广全屋定制随心选新模式,并迭代推出了包含23款大产品的AiLife6智享生活系列,精准匹配客户需求。

同时,推动以“随心选”全屋定制新模式为基础的营销策划,于2023年9月末推出699套餐,通过699惠民专供系列抢占流量入口。

尚品宅配战略聚焦+组织变革推动业务发展持续改善,经营净现金流大幅提升;优化直营和加盟的渠道布局,大力拓展楼盘拎包、装修公司等多渠道业务合作。

此外,持续在费用控制、组织变革、流程优化、生产精益化管理等层面积极开展变革,利用信息化、数字化及AI技术提升效率。

红星美凯龙:预计2023年归母净利润-23.8亿元至-19.8亿元。

红星美凯龙发布2023年度业绩预告显示,预计归属于母公司所有者的净利润-23.8亿元至-19.8亿元,比上年同期减少27.29亿元至31.29亿元,同比减少364.5%至417.9%。

对于业绩变动的原因,美凯龙提到,受国内经济环境波动影响,居民消费水平和消费信心仍未完全恢复,造成商场出租率同比阶段性下滑。

再者,支持商户持续经营,对合格商户减免部分租金及管理费,同时以有利的商业条款吸引设计师、家装公司、新能源汽车等品牌入驻商场,对新品类进驻提供租金及管理费的优惠的商务条款,导致租金收入及管理费收入的阶段性下滑,由此全年投资性物业估值也相应下调逾8亿元。

受房地产调控政策及市场经济下行影响,市场复苏缓慢,导致公司委管业务及建造施工相关业务新增项目减少,存量项目推进放缓。

同时对各类资产的可回收金额进行了初步测算,预计年度减值准备总额约17亿元,其中第四季度拟新增计提相应减值准备约10亿元。

对个别项目,公司预估继续推进的回报率将低于预期,经相关部门评估后作出终止继续投入的决策,对于已投入的沉没成本及终止项目预计可能带来的相关赔偿逾2.5亿元。

此外,因资产回购义务涉诉事项预计未来可能发生赔偿支出逾0.6亿元,公司对相关预计损失在2023年度内予以确认。

市场复杂多变,盈亏变化已是常态。从目前的情况看,2023年上市公司的业绩不会理想。

大材研究认为,即使2023年业绩不符合预期,也只是过去时。当下最重要的工作是,对既往业务结构与经营方式进行反思,总结经验教训,抓紧制定完善面向新年度的战略与行动方案,锁定2024打响冲锋战。

(文章来源:大材研究,侵删)

15811192007